この投資の手引きは、『15分で「確定拠出年金制度の概要」と「投資の基本」を押さえられるコンテンツ』です。

確定拠出年金は、皆さまが60歳以降まで付き合い続ける制度です。

最初は“難しくてよくわからない”と思うことが多いかもしれませんが、少しずつ学ぶことで着実に将来の役に立ってくれるはずです。

将来に向けた第一歩として、まずは本ページを利用して全体概要を把握しましょう。

「確定拠出年金」って、どんな制度なの?

日本の年金制度の一種で、「私的年金」にあたる制度よ。

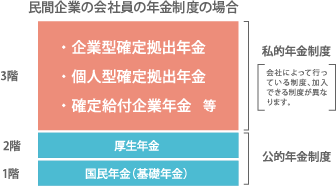

日本の年金制度は3階建ての建物に例えられます。

1階部分は、20歳以上の全国民が加入する国民年金。2階部分は民間のサラリーマン・公務員等が加入する厚生年金保険と自営業者等が加入する国民年金基金。

最後に、3階部分は従業員を対象として会社が独自に運営する私的年金制度があります。

確定拠出年金制度はこの3階部分にあたる制度です。

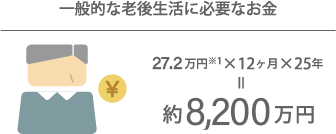

そもそも老後はどれくらいお金がかかるの??

下の図を使って説明するわね。

※1 2022年総務省・家計調査年報

※2 2022年(財)生命保険文化センター・生活保障に関する調査

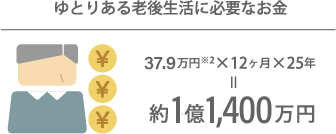

※ 上記の金額は給与所得者の場合です。自営業などの場合は、金額が大きく異なります。

※3 以前は公的年金は60歳から受取れましたが、現在は段階的に受取開始年齢が引き上げられており、昭和36年4月2日以後に生まれた男性、昭和41年4月2日以後に生まれた女性が公的年金を受取れるのは、65歳からです。このため公的年金の受取期間を65歳から85歳までの20年間で計算しています。

老後の生活費を補うためには、公的年金だけでは足りないんだね。

ところで、「企業型確定拠出年金」って、どんな制度なの?

企業型確定拠出年金とは、毎月拠出した掛金を自分で運用をし、60歳以降に給付金を受取る制度のことよ。

ご自身や会社から毎月、専用の口座に払込みます。この年金資産として掛金を払込むことを拠出と呼びます。

ご自身のライフプランにあわせて運用商品を選びます。年金資産の商品を選んだり見直したりすることを運用と呼びます。

年金資産を受取ることを給付と呼びます。

なお、年金資産は原則60歳以降に受取ることができます。

企業型確定拠出年金の他に個人型確定拠出年金(iDeCo)もあります。制度内容については、下のボタンから確認してください。

60歳を迎える前に会社を離転職などをした場合は、ご自身の年金資産を持ち運び運用を続けることができます。

他の会社などの年金制度に資産を移すことを移換と呼びます。

確定拠出年金制度では、拠出、運用、給付の各段階で税制面での優遇措置が受けられます。

より詳しい内容を知りたい方は、下のボタンから詳細内容について確認してください。

年金資産の運用にはどのような方法があるの?

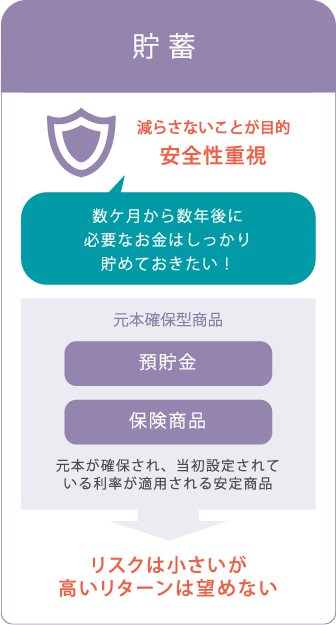

年金資産の運用は大きく分けて次の2つの考えがあるわ。

ここで初めてでてきた「リスク」と「リターン」は年金資産の運用でとても大切な言葉なので詳しく説明するわね。

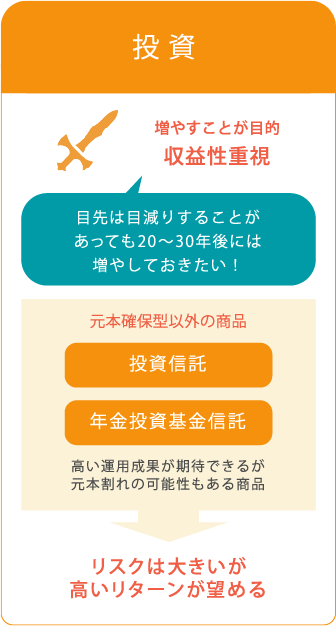

「リターン」とは運用によって得られる利益(または損失)のことで、「リスク」とは値動きのブレ幅のことを言います。

リスクを抑えようとすればリターンは小さくなり、高いリターンを目指せば大きなリスクを覚悟しなければなりません。

預金、債券、株式という言葉は普段あまり意識せず使っているかもしれませんが、それらの特徴は以下を参考にしてください。

皆さまが銀行に定期預金としてお金を預けると、満期時には元本と利息を受取ることができます。

もし、満期以前に解約する場合には、満期までより低い利率での利息を受取ることになりますが、それでも元本を割り込むことはありません。

国や企業が資金を調達するために発行する有価証券で「借用証書」のようなものです。

例えば、皆さまが国債を買うということは、国にお金を貸すということになります。あらかじめ定められた満期(償還日)まで定期的に利息を受取ることができ、償還日には元本が戻ってきます。

償還日まで待たなくても途中で売却できますが、債券の価格は値動きしていますので、利益が出たり損失が生じることがあり、この点が預金と異なります。

※また、債券を発行する国や企業の信用度が下がったり、倒産などにより元本や利息の支払いが行われなくなる可能性があります。

株式会社が資金を調達するために発行する有価証券です。

皆さまは株式を買うことで、その会社に出資して株主になり、会社が利益を出せば配当金を受取ることができます。株式を売却する場合は、その時の株価が高ければ大きな利益が出ますが、株価が下がっているときは大きな損失が生じるかもしれません。

リスクのある債券と株式は運用が難しそうだけど、どのように運用すればいいの?

確かに債券や株式による運用は難しい印象があるわね。

でも、リスクと付き合いながら安定したリターンを得るための方法があるのよ。それが、「分散投資」と「長期投資」の考え方なの。

投資の基本は「分散投資」です。資金を1点に集中して投資するのではなく、複数に分散して投資することにより、リスクを抑えることができます。

①卵をまとまったカゴに盛ると、、

②カゴを分散すると、、

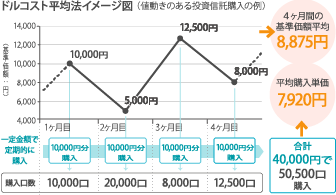

毎月決まった金額を同じ商品に投資する場合、価格が高いときは少ない口数を購入し、価格が低いときは多くの口数を購入することにより、結果的に平均購入単価を引き下げることになります。これを「ドルコスト平均法」の効果といいます。

確定拠出年金は毎月の掛金で商品を買うことになり、自動的に時間分散が行えます。

分散投資には時間の分散の他にも①銘柄の分散、②資産の分散、③地域の分散があるのよ。

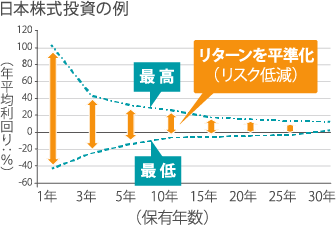

「投資は難しい」と感じる理由として「いつ買って、いつ売ればよいのか自分にはわからない」という方も多いと思います。しかし、確定拠出年金は短期の売買で高いリターンを狙うのが目的ではなく、老後資金としてじっくりと育てる「長期投資」が基本です。リスクの大きな運用商品も長期で保有することにより、安定したリターンが期待できます。

長期投資には①リターンの平準化、②複利効果、③取引コスト抑制の効果があります。詳細な説明は「詳しい内容はこちら」よりご確認ください。

※口座番号の確認方法は >こちらをご参照ください。

一方、公的年金で受け取る金額は約5,300万円と言われているわ※。